Не благодаря, а вопреки

Россия, как всегда,

Россия, как всегда, идет своим путем.

Мировые аналитики в области автомобилестроения в планах на перспективу до 2020 года всерьез учитывают позицию России на этом рынке, но учитывают весьма своеобразно. Именно к такому выводу пришли большинство участников конференции «Развитие производства и рынка автокомпонентов в России, организованной по инициативе ОАО «АСМ–холдинг» и проведенной в конце августа в Москве.

Мировые аналитики в области автомобилестроения в планах на перспективу до 2020 года всерьез учитывают позицию России на этом рынке, но учитывают весьма своеобразно. Именно к такому выводу пришли большинство участников конференции «Развитие производства и рынка автокомпонентов в России, организованной по инициативе ОАО «АСМ–холдинг» и проведенной в конце августа в Москве.

Догоним и перегоним…

Интерес со стороны крупнейших мировых производителей автокомпонентов понятен – это возможности промсборки иномарок на территории России. Но параметры промсборки качественно меняются – если согласно старому постановлению № 166 (это и есть документ, которым регулируется сборочный процесс) годовое производство должно составлять не менее 25 тыс. машин, показатель локализации должен быть на уровне 30%, при этом могут проводиться только операции по сварке, окраске и сборке, а 130 автокомпонентов – поступать беспошлинно, то по пересмотренному постановлению требуется производить не менее 300–500 тыс. машин. При минимальной локализации в 60% уже необходимо обеспечить 30% производства с силовым агрегатом местного изготовления, а также проведение штамповочных операций. Что же касается поставок компонентов, то этот список уже открытый, причем уровень локализации определен по каждому виду компонентов. Как говорится – почувствуйте разницу. Таким образом, изменившаяся законодательная среда российского автопрома позволит поставщикам более уверенно вкладывать капитал. Более того, по новым правилам импорт становится все менее возможным вариантом, несмотря даже на стремление России присоединиться к ВТО. Так станет ли в таких, казалось бы, благоприятных условиях Россия страной мирового автопрома?

В настоящее время Россия является восьмым по величине рынком в мире и в 2011 году обойдет Великобританию. Россия обладает потенциалом для того, чтобы быть седьмым или шестым крупнейшим автомобильным рынком в мире и бросить вызов Германии в борьбе за первое место в Европе, начиная уже с 2017 года. Для достижения этого уровня Россия должна будет иметь ежегодный рост объемов производства на 5% после 2011 года, с небольшими всплесками в 2014 и 2016 годах, в основном благодаря необходимости перевозки ведущих сырьевых товаров, питающих российскую экономику. Только лишь к 2015 году Россия вновь достигнет уровня бума 2007 года. В дальнейшем, после 2018 года рост стабилизируется на основе структурного улучшения экономики, но импортные потребности упадут до уровня 500 тыс. ед., который будет удерживаться на протяжении ряда лет. Впоследствии ожидается рост импорта приблизительно до одного миллиона, но он никогда не достигнет докризисного уровня.

В перспективе до 2020 года Россия нацелена на то, чтобы разместить у себя основные производственные предприятия полного автопроизводительного цикла, обеспеченные притоком в страну инвестиций, однако эти прямые иностранные инвестиции предназначены скорее для обслуживания местного рынка, нежели для превращения России в страну мирового автомобильного производства. Напомним – так считают мировые аналитики. В настоящее время, если принимать в расчет только полномасштабное производство, Россия является 19–м по величине продуцентом в мире и согласно прогнозам будет занимать это место и в 2020 году. Это также означает, что прямые иностранные инвестиции вряд ли перейдут в существенные объемы экспорта готовых автомобилей, поскольку рост таковых прогнозируется от 25 тыс. единиц в 2010 году до 180 тыс. единиц в 2020 году. Ожидается, что уровень местного производства будет ниже объемов производства во Франции или Испании и далеко отстанет от других развивающихся стран типа Мексики и Таиланда.

Принимая во внимание развернутую картину экономической ситуации, законодательную среду и наличие значительного спроса на компоненты для поставок на конвейер, зададимся вопросом – каким же будет вероятный сценарий развития базы поставок автокомпонентов в России? Нынешние условия для инвестиций в России позволяют инвестировать с большей осведомленностью и осмотрительностью, чем в прошлом, с учетом имеющихся уже факторов глобального оздоровления экономики. Возможно, рост будет не столь выдающимся, как ранее ожидалось; это может быть ухабистая дорога, но мало кто сомневается в том, что Россия является одним из самых ярких пятен в Европе.

Проникновение глобальных поставщиков автокомпонентов на российский рынок пока еще незначительно, и ожидаются новые инвестиции. Однако для некоторых из них Россия не представляется приоритетом, и имеется масса примеров, когда поставщики отдают инвестиционные предпочтения другим регионам мира – в частности, Индии, Китаю и Юго–Восточной Азии, имеющим аналогичные ожидания роста объемов, а также более сильный экспортный потенциал.

Тех, кто ожидает, что традиционная российская база поставок остановится и прекратит свое существование под конкурентным давлением иностранных поставщиков, может постичь разочарование. Российская база поставок имеет огромный потенциал, если она пройдет серьезную реорганизацию и будет готова предложить для развития поставщиков определенные усилия.

Вывод из всего сказанного можно сделать следующий: на мировых рынках наши компоненты не ждут, но отечественный рынок еще не насыщен, так что производство будет развиваться. Вопрос – как? Чему будет отдаваться предпочтение – первичному производству,

т. е. под конкретный выпуск машин, или вторичному, предназначенному для продажи автокомпонентов через сервисные центры различного уровня.

Вообще вопрос поступления автокомпонентов как на первичный, так и вторичный рынки очень важен для транспортного комплекса, особенно автотранспортного сегмента. В первом случае от их поставок зависит работа автосборочных предприятий, во втором – возможности по замене запчастей. И на автокомпонентном рынке мы идем своим путем.

В отличие от стран с развитым автопромом в России объем поставок автокомпонентов и запчастей на вторичный рынок превосходит объем поставок на сборочные конвейеры производителей. Тем не менее в последние годы в связи с ростом производства автомобилей это соотношение начинает меняться: в 2011 году доля вторичного рынка уменьшилась по сравнению с 2007 годом на 7% и составила 55%.

Суммарный объем рынка автомобильных компонентов и запчастей в России в 2011 году оценивается в 37,5 млрд долл. Более половины этого объема приходится на вторичный рынок. В ближайшей перспективе рынок будет расти на 20–30% в год. Это будет происходить за счет увеличения как производства, так и парка автомобилей. Структура рынка достаточно быстро меняется в сторону иномарок. На их долю уже приходится примерно 70% рынка. Но основной объем компонентов и запчастей для иномарок не производится в стране, а импортируется из–за границы. При этом на российском рынке очень высока доля неоригинальных и контрафактных компонентов и запчастей.

С поставками автокомпонентов на сборочные конвейеры в основном все понятно. Общий объем их поставок в России в 2011 году составит более 17 млн долл. Доля иномарок в российском автопроме из года в год стабильно растет. Соответственно растет и объем поставок иностранных компонентов. Локализация автокомпонентов происходит пока медленнее, чем импорт готовых узлов и деталей. Согласно новому режиму промсборки на территории России уровень локализации комплектующих должен составить 60%. Предприятия должны достигнуть его за 5 лет.

Со вторичным рынком сложнее, поскольку для расчета емкости рынка по каждому компоненту или запчасти нужно знать четыре основных параметра: обслуживаемый парк, эксплуатационный ресурс, среднегодовой пробег и цену.

Наиболее емкими на вторичном рынке автокомпонентов являются такие сегменты, как шины, узлы и детали подвески, масла и фильтры, а также детали тормозной системы, трансмиссии, рулевого управления и электрооборудования.

В первые три года эксплуатации более 50% сервисных затрат уходит на масла и фильтры. В дальнейшем растут доли затрат на запчасти к системам тормозов, подвески, трансмиссии и рулевого управления. А после 10 лет эксплуатации приходится менять практически все детали по списку.

По данным АА «Автостат», в структуре производства запасных частей оригинальные запчасти занимают 20–30%, запчасти–аналоги – 40–60%, контрафактные запчасти – 20–30%. Наибольшее распространение на рынке получают запчасти–аналоги, выпускаемые под собственными брендами и часто «одобряемые» производителями автомобилей.

Продажа запасных частей осуществляется по таким каналам: официальные дилеры и сервисные станции (20–30%), торговые сети и крупные магазины запчастей (35–45%), рынки и мелкие «гаражные» магазинчики (30–40%). В последнее время наметилась тенденция перехода торговли запчастями с рынков в специализированные магазины, в том числе с использованием интернет–торговли.

Вот почему вывод, который делают российские аналитики в отношении автокомпонентного бизнеса, выглядит своеобразно. Российский автокомпонентный бизнес развивается не «благодаря», а «вопреки». Множество всяческих препятствий, административных барьеров, а также стихийность развития и непрозрачность бизнеса компенсируются высокой нормой прибыли и перспективой дальнейшего роста как первичного, так и вторичного рынков.

Своими силами нам по силам

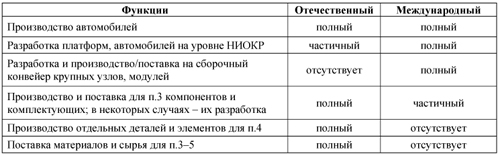

Если рассматривать автомобиль как единое целое, то уровня ведущих производителей автомобилей в ближайшее время мы вряд ли достигнем, а вот что касается составляющих – за это еще можно побороться. В прогнозе структуры разделения труда в автопроме РФ на период до 2020 года по первой позиции – производство автомобилей – мирно будут сосуществовать как полностью отечественные модели (в качестве примера может выступать КамАЗ), так и импортируемые иномарки (табл. 1).

Прогноз структуры разделения труда в автопроме РФ на 2010–2020 гг.

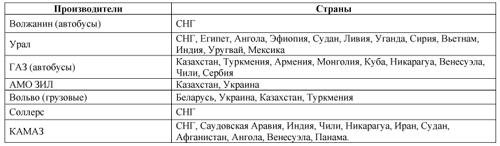

Что касается НИОКР в разработке платформ, то известные мировые производители ведут и будут вести сборочное производство автомобилей на наших заводах, но ниокровские структуры, технологические отделы, ведущие разработки машин будущего, к нам не приходят. Исключением являются совместные предприятия типа Соллерс, имеющие полный цикл разработки и производства на территории России. Пока речь будет идти о промсборке на наших автопредприятиях, в международное разделение труда мы не впишемся, поскольку и разработка, и производство крупных узлов и модулей будут идти по импорту. А вот что касается компонентов, комплектующих, отдельных узлов и деталей и тем более сырья и материалов для крупных узлов, то Россия в перспективе вполне может обойтись своими силами без каких–либо поставок по импорту. Более того, не стоит забывать и о тех странах, а их достаточно (табл. 2), которые покупали, покупают и будут покупать наши машины и запчасти к ним.

Целевые рынки экспорта продукции предприятий автомобилестроения РФ

Рынок достаточно перспективный и по объему, и по ценовым предпочтениям.

В заключение, взяв на себя смелость, хотелось бы сказать, что российский рынок автокомпонентов по динамике развития не уступает рынку автомобилей как таковых, а что касается перспектив, то его возможности как внутри страны, так и за ее пределами выглядят неплохо. Чтобы стать автомобильной державой, надо стать прежде всего автокомпонентной страной – к этому стремятся наши производители.

Наше ноу–хау – умелец Петрович

Судьба любой автодетали, будь то сверхсложная, навороченная или совершенно простая – либо на сборочный конвейер, либо в автомастерскую по ремонту. Ремонтировать машину можно по–разному, с авторизованного автосервиса до частного гаража, приспособленного под ремонт умельцем Петровичем. Естественно, что и качество используемых автокомпонентов будет различаться, что не могут не учитывать производители и поставщики автозапчастей.

Грузовики и автобусы в отличие от легковушек в России служат долго, даже если речь уже и о бэушных машинах. Причем, как правило, чем качественнее и дороже машина, чем дольше она служит, а следовательно, и ремонтируется. О российской специфике ремонта грузовиков пойдет речь дальше.

По данным эксперта в области исследований послепродажного обслуживания в автоиндустрии – компании GIPA, 45% респондентов заявили, что в сервисе меняют только сложные запчасти, еще 22% обращаются только за сменой тормозов и масла. Принцип обращения в сервис выглядит следующим образом: либо то, что очень сложно, либо – по минимуму.

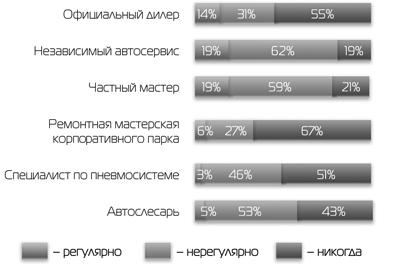

Обращение к различным сервисным службам у владельцев грузовиков варьируется в диапазоне: регулярно – не регулярно – никогда. Больше половины опрошенных к официальным дилерам не обращались никогда (диаграмма).

Периодичность ремонта грузовиков (в % к итогу)

То же относится к собственным рембазам – дело в том, что многие автопредприятия их просто не имеют. А предпочитают ремонтироваться в независимых автосервисах (62%), у частных мастеров (59%) и автослесарей (53%).

Владельцы грузовиков ремонтируют своими силами все – от быстроизнашивающихся деталей, кузовов, механики до пневматических тормозных систем.

И если мы хотим, чтобы запчасти хорошего качества потребитель мог получить не только в авторизованном сервисном центре, чтобы даже частнику выгодно было покупать заводскую кондиционную деталь, сделанную в России, а не китайское барахло, то производство автокомпонентов должно развиваться, может быть, даже еще более опережающими темпами, чем автопром в целом.

Ирина ПОЛЯКОВА,

обозреватель «ТР»

просмотры:

ИНФОРМАЦИЯ

Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д. 24, офис 403.

E-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.,

тел: 8 (495) 748-36-84, тел/факс 8 (495) 963-22-14

НАШИ ПАРТНЕРЫ

© Газета "Транспорт России". Все права защищены.